Af Tor Klaveness

Shorting er omdiskuteret. Men at kunne shorte er et værktøj, der burde passe i enhver traders værktøjskasse. Det mener i hvert fald vores egen aktieanalytiker, som i denne artikel fortæller om fordele og faldgruber forbundet med shorting.

Når du tager en shortposition, drager du fordel af, at prisen på det instrument, du har shortet, falder. Shorting er det modsatte af at købe, altså at tage en såkaldt “long” position.

|

Fordi aktier og råvarer har ubegrænset upside, er der i teorien heller ingen grænse for, hvor meget du kan tabe, når du shorter. Det lyder måske skræmmende, men for private investorer er risikoen normalt begrænset. Mere om dette nedenfor.

Fordele ved shorting

Fordelene ved shorting er indlysende, især på følgende områder:

Risikostyring

At shorte kan være en effektiv måde at reducere risikoen i en portefølje.

Mange sidder sikkert – i hvert fald i disse tider – med aktier, de har stor tiltro til, eller som er ikke er særlig likvide, samtidig med at de er bekymrede for et fald på aktiemarkederne. I det tilfælde kan det være hensigtsmæssigt at shorte indekset for at reducere markedsrisikoen.

Et andet eksempel kunne være, at du ejer olieaktier, som du har stor tiltro til, samtidig med at du frygter faldende oliepriser. Ved at tage korte positioner i olie vil du i sådanne tilfælde kunne reducere risikoen i din portefølje.

Spekulativ positionering

Hvis du tror, at en aktie eller råvare vil falde, så kan det være gode penge at tjene på spekulativ positionering. Mange begivenheder kan udløse faldet – eksempler kan være svage kvartalstal, at aktien er fundamentalt forkert prissat, tekniske indikatorer, ændringer i markedet, insidersalg, at nye aktier udstedes, makroøkonomiske forhold mm.

Spreads

Spread-positioner er interessante, fordi de ofte har mindre eksponering for markedsudsving, men de kan binde en væsentlig mængde kapital, og desuden skal du huske at være forsigtig med omkostningerne.

For mindre investorer er aktie-spreads nok mest relevante, typisk i samme branche for at reducere markedsrisikoen. Det kan for eksempel være at tage en short position i SAS, samtidig med at du tager en long position i Norwegian. Øvelsen er krævende, men kan fungere godt for dig, der ønsker at beskytte porteføljen i turbulente tider – som starten på 2022 må siges at have været.

Institutionelle investorer har flere muligheder, især i derivater og råvarer, hvor der ofte indgås tids-spreads. Geografiske spreads er også interessante, og mindre investorer har mulighed for at handle en række geografiske spreads inden for eksempelvis olie (WTI vs. Brent).

[

|

Vigtige huskeregler

Selvom shorting kan være effektivt, når det gøres rigtigt, er det en krævende opgave. Derfor er der flere ting, du bør være opmærksom på, inden du shorter din første aktie (eller andre instrumenter).

De fleste markeder falder hurtigere, end de stiger. Der er især to faktorer, der bidrager til dette: Panik og brugen af stop-loss. Selvom det er to meget forskellige faktorer, er effekten nøjagtig den samme, og begge er selvforstærkende. Skarpe fald vil også ofte blive forværret af manglende likviditet.

Isoleret set betyder det, at du vil tabe penge de fleste af de dage, du sidder med en short position. Dette kan være frustrerende, men de dage du tjener på positionen, kan indtjeningen til gengæld blive ekstra god.

Hvis du shorter aktier, kan det være nyttigt at være opmærksom på to typer omkostninger:

- Aktier stiger i det lange løb: Virksomhederne tjener penge, og aktionærer vil blive belønnet for at tage risici.

- Renteomkostninger: Når du shorter aktier gennem en marginkonto, låner du aktierne og sælger dem i markedet. Du skal betale renter af de aktier, du har lånt. Hvis du shorter ved at tage positioner i børshandlede værdipapirer eller CFD’er (Contracts For Difference), vil du få lignende omkostninger.

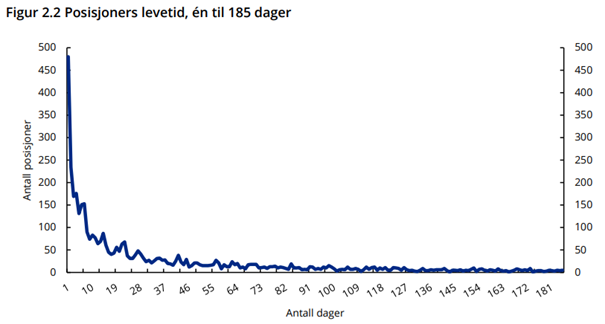

De to ovenstående faktorer gør, at vi sjældent ser langsigtede shortpositioner. I rapporten «Barnsalg på det norske aktiemarked – Tendenser og udviklingstendenser 2019–2020” offentliggjorde det norske finanstilsyn følgende oversigt, som illustrerer dette ret tydeligt:

Ikke overraskende ser de fleste positioner ud til at lukke inden for et par uger.

På trods af disse to faktorer – at aktier stiger over tid, samt omkostninger – er der stadig interessante muligheder for at kunne profitere af shorting. Teknisk analyse er naturligvis lige så relevant, når du går short, som når du går long, og jeg vil stærkt anbefale brugen af stop-loss.

Hvordan shorter du i praksis?

Mange mennesker tror, at shorting af en aktie, råvare, indeks osv. er kompliceret for den almindelige private investor. Dette er ikke nødvendigvis tilfældet, og faktisk er det at shorte et værdipapir mange steder lige så let som at gå langt.

Marginkonto

Større investorer vil ofte have en marginkonto som sikkerhed, når de shorter. Hvis prisen på det shortede instrument stiger, taber investoren penge. Investorer risikerer at skulle sætte flere penge ind på marginkontoen. Dette er det såkaldte “margin call”.

Bruger du en marginkonto til shorting, så har du et godt overblik over omkostningerne samtidig med, at det er omkostningseffektivt. Ikke-professionelle aktører kan, efter at have gennemgået en egnethedstest, også åbne marginkonti. Minimumsbeløbet for en marginkonto er ikke nødvendigvis skyhøj (f.eks. 50.000 kr. hos DNB). Så kan du tage shortpositioner i aktier direkte i netbanken (forudsat at der selvfølgelig er aktier til rådighed for shorting).

Et problem er imidlertid, at det er usandsynligt, at det lykkes ikke-professionelle investorer at shorte råvarer gennem en sådan marginkonto. Årsagen er blandt andet, at minimumspositionerne for råvarer er store, og dermed egner dette sig bedst til store og professionelle kunder, der følger markederne tæt.

CFD og ETN

Der er dog alternativer til en marginkonto, herunder børshandlede værdipapirer (Exchange Traded Notes) og CFD’er (Contracts For Difference). Disse er tilgængelige gennem de fleste online mæglere. Hos Markets.com kan du for eksempel shorte flere tusinde instrumenter inden for råvarer, valutaer, indekser og kryptovalutaer som CFD’er.

Læs en anmeldelse af Markets.com her.

I videoen nedenfor kan du se, hvor nemt du kan tage både lange og korte positioner hos Markets.com.

Hvis du handler CFD’er med en online mægler, er ligger omkostningerne i det såkaldte spread (forskel mellem købs- og salgspris) samt renteomkostninger, da en CFD er et lånefinansieret investeringsinstrument.

Omkostningerne kan være højere, end hvis du handler via en marginkonto, men fordelene er indlysende:

- Begrænset mulighed for tab: Hvis du shorter med børshandlede værdipapirer (bull and bear-produkter), kan du aldrig tabe mere end indsatsen. Hvis du shorter med differencekontrakter (CFD’er), er risikoen som regel også begrænset, da de fleste online mæglere er hurtige til at lukke din position, hvis dit tab overstiger kapitalkravet. Markets.com opererer for eksempel med en negativ saldogaranti, hvilket betyder, at du aldrig kan tabe mere end din saldo.

- Størrelse: Du kan handle med små beløb, som regel er dine positioner kun i størrelsesorden et par hundrede dollars – ofte endnu mindre – i indsats. Hvis du shorter aktier (via CFD’er) på Markets.com, kan du tage positioner for så lidt som værdien af én aktie.

- Produkter: Du har adgang til en bred vifte af produkter, herunder mange råvarer, indekser og kryptovalutaer.

Langsigtede short positioner

Der er altså omkostninger forbundet med at sidde med short positioner. Der skal som udgangspunkt dækkes en eller anden form for renter, og udsteder af fx børshandlede værdipapirer kan have rebalanceringsomkostninger, der pålægges værdipapiret. Derudover skal du som sagt forvente ekstra modvind, når du shorter aktier, da aktiemarkedet stiger på sigt.

Det er derfor ekstra vigtigt at have overblik over omkostningerne ved planlægning af langsigtede short positioner. Det kan tage lang tid, før ens spreads udvikler sig som forventet, og for overvurderede, aktier at falde tilbage til mere normale værdiansættelsesniveauer. Og før dette sker, kan kursen være steget yderligere. Dette kan igen tvinge investorer til at lukke positioner/spreads. Økonom John Maynard Keynes’ legendariske udtryk “Markedet kan forblive irrationelt længere, end du kan forblive solvent” er velegnet til investorer, der kan lide at shorte.

På trods af dette ser jeg ingen grund til, at investorer – private såvel som institutionelle – skal undlade at tage langsigtede short positioner. For mit eget vedkommende synes jeg især, at følgende skaber interessante muligheder:

- Aktieemissioner: Virksomheder, der har det svært økonomisk, vil ofte være interessante korte kandidater, især hvis de skal udføre emissioner. Når en virksomhed i problemer er tvunget til at gennemføre en aktieemission, befinder virksomheden sig i en ugunstig situation. For at tiltrække investorer skal emissionskursen sættes lavt, og det lægger ofte et stærkt pres på aktiekursen. Det er ekstra slemt, hvis virksomheden skal rejse mange penge, så bliver udvandingen og problemet større. Et godt eksempel er Norwegian, som sidste år gennemførte en større finansiel omstrukturering og aktieemission. Aktien var åbenbart forkert prissat, men aktiekursen holdt sig oven vande et godt stykke tid. Men da de økonomiske realiteter begyndte at synke ind, gik luften ud af ballonen. Et andet eksempel lidt længere tilbage i tiden er SeaDrill, hvor en større omstrukturering lå i kortene, mens aktiekursen var overraskende høj.

- Strukturelle ændringer på råvaremarkederne: Min erfaring er, at det tager tid, før strukturelle ændringer på råvaremarkederne bliver priset ind. Dette skaber mange muligheder for handlende. Eksempler er, da OPEC med Saudi-Arabien i spidsen forsøgte at slå ned på amerikanske skiferproducenter tilbage i 2014-2015, og da Covid-19 ramte os i 2020. I begge tilfælde var nedturen på oliemarkedet brutal, og det tog flere måneder før vi ramte bunden.

|

Hvor finder du shorting-kandidater?

Der er mange steder, du kan få ideer til korte kandidater:

Shortregister

På mange markeder er der rapporteringskrav forbundet med short positioner. Dette er nyttig info for investorer, og en opdateret oversigt over shortede aktier på Oslo Børs kan findes her. Ikke så overraskende finder vi NEL og Quantafuel i toppen, selvom ikke er short-andelen i disse ikke er særlig høj, kun 5-6% af udstedte aktier.

På Oslo Børs er det i høj grad udenlandske specialfonde, der tager korte positioner. Deres positioner/investeringer er normalt velbegrundede, og derfor er denne liste interessant. Den tilsvarende liste fra Sverige kan findes her og oversigten fra Danmark er her (bemærk at oversigten fra Danmark kun opdateres en gang om måneden).

I USA er shorting mere udbredt, og oversigten hos Markewatch viser, at en række aktier er kraftigt shortet. Hele 33 virksomheder har over 30 % af udestående aktier shortet. Andelen er formentlig endnu højere, da der ikke er indberetningspligt for shorting i USA. Det kan tyde på stærkt overvurderede aktier, men samtidig skal man passe på – når så mange aktier er shortet, kommer der ikke mange positive nyheder, før døren bliver trang, og der opstår et såkaldt short squeeze.

To virksomheder med en stor kort andel er Lemonade og Blink Charging. Begge omtales af velrenommerede Motley Fools som potentielle shorts squeeze-kandidater.

Du kan spekulere i prisudviklingen på både Lemonade og Blink Charging på Markets.com. Gennem CFD-kontrakter kan du tage både lange og korte positioner i de to virksomheder.

Analytikere

For aktieanalytikere er det ofte mere behageligt at have købsanbefalinger end salgsanbefalinger. Årsagerne til dette er flere, men nogle af de typiske er:

- Det kan være lettere for mæglere at få transaktioner eller få nye kunder baseret på købsanbefalinger.

- Selskabets ledelse kan være irriteret på analytikere med salgsanbefalinger og kan vælge at undgå præsentationer og roadshows for mæglerhusets kunder.

- Mæglerhusets virksomhedsafdeling vil ofte have problemer med at få opgaver fra virksomheden samtidig med en salgsanbefaling på aktien.

- Mæglerhusets kunder kan ærgre sig, hvis de er stærkt investeret i en aktie, som mæglerhuset pludselig synes er overvurderet.

Disse grunde betyder, at der for aktieanalytikere ofte er en betydelig “omkostning” forbundet med salgsanbefalinger. Netop derfor kan du med fordel lytte til analytikere, der har salgsanbefalinger. De kan som regel deres ting godt.

I forlængelse heraf er det særligt interessant, når der er store uoverensstemmelser mellem kursmålene i salgs- og købsanbefalingerne på en aktie. Det kan tyde på stor usikkerhed forbundet med vækst, balance eller forretningsmodel, altså forhold der er kritiske for en virksomheds aktiekurs.

De store fisk

Det er fristende at følge de store fisk, altså de meget dygtige tradere/investorer og deres handler. Alligevel skal du være opmærksom på faldgruberne. For eksempel er det svært at time sine handler lige så godt som en af de store fisk. Det er heller ikke givet, man rent faktisk kommer med ud positionen, når de lukker den. Af den grund er du særligt sårbar, når det kommer til exit.

I Norge og Sverige er det god hjælp at hente i de short-registre, der opdateres hyppigt, men stadigvæk registreres mindre handler kun på aggregeret niveau. Husk dette, hvis du vælger at følge skandinaviske klokkefår.

I USA kan det dog være interessant at følge investorerne i Muddy Waters og Hindenburg. Investor Joe Marwood analyserede for nylig de afkast, du kunne have opnået, hvis du havde fulgt disse to investorer. Selvom det er en krævende opgave, tyder meget på, at begge har så god en track record, at det i hvert fald er interessant at følge dem. Du kan læse Joe Marwoods analyse her.

Hindenburg blev for alvor kendt i Norge, da de præsenterede deres meget kritiske analyse af Nikola (jeg skrev om analysen og Nikola for noget tid siden, du kan læse mere i min norske artikel her). Efter min mening overgår rapporten det meste udgivet af mæglerselskaber.

Shortkandidater

Afslutningsvis vil jeg fremhæve jeg nogle shortkandidater, som jeg synes er interessante. Husk at dette ikke er en invitation til at tage short positioner i de nævnte virksomheder, men noget du kan bruge som inspiration:

NEL

Jeg har længe ment, at aktien er alt for dyr. Jeg er bekymret over virksomhedens begrænsede ordrebeholdning, og jeg savner store kontrakter. Aktien er steget kraftigt efter krigen i Ukraine brød ud, hvilket jeg mener er ubegrundet – jeg tror ikke EU investerer mere i brint som følge af krigen.

Scatec

For mig har Scatec længe set ud til at være i den dyreste liga. Desuden synes jeg ikke, at virksomhedens strategi ser ud til at være særlig målrettet: Scatec har spredt sig ud på for mange markeder, de har for mange små projekter, og jeg forstår ikke, hvorfor de gik ind i vandkraft (noget de betalte for meget for).

Efter krigens udbrud i Ukraine har aktien fået et løft, og det er efter min mening fuldstændig ubegrundet. Virksomheden har et minimalt antal projekter i Europa og vil ikke nyde godt af EU’s øgede investering i vedvarende energi.

SAS

Bløder penge og hedger sig i ringe grad for prisen på brændstof. Det lugter endda af en aktieemission.

Meta

Hvis vi flytter blikket til det store udland, er jeg skeptisk over for Meta-aktien. Her gør faktorer som konsensus, stagnation i Facebook, regulatoriske udfordringer, metaverse og Mark Zuckerberg mig tvivlsom. Når jeg tager de langsigtede briller på, tror jeg, at en short position i Meta Platforms kan give et positivt afkast.

Du kan i øvrigt læse min nylige artikel jeg skrev for nylig om Meta Platform’s udfordringer her.

Hos onlinemægleren Markets.com kan du nemt shorte en lang række af ovenstående virksomheder via CFD-kontrakter. Derudover finder du tusindvis af andre aktier, råvarer, indekser mv.